Pinjaman syariah online ialah P2P berbasis Syariah yang tidak hanya memperlihatkan pinjam meminjam sesuai Syariah tetapi juga alternatif investasi dengan laba lebih tinggi melalui mekanisme bagi hasil. Meskipun Indonesia dominan Muslim, tetapi jumlah P2P pinjaman Syariah online terdaftar di OJK gres berjumlah 7 entitas. Apa ketujuh entitas tersebut dan bagaimana produk yang ditawarkan ?

Pinjaman online tumbuh cepat menyerupai lari sprint. Awal 2017, jumlah P2P kurang dari 10, dalam waktu dua tahun per Maret 2019 jumlah P2P terdaftar di OJK sudah 113 perusahaan dan antrian proses registrasi masih panjang.

Dalam daftar P2P Lending yang dirilis secara rutin, OJK salah satunya mengklasifikasikan P2P menjadi konvensional atau syariah. Berdasarkan daftar OJK tersebut, data terakhir memperlihatkan sudah 7 perusahaan P2P berlabel Syariah.

Meskipun di pasar beredar bisik-bisik bahwa pengajuan registrasi P2P dengan label Syariah akan lebih cepat, akan diberikan karpet merah, namun realitanya jumlah pinjaman online Syariah masih sanggup dihitung dengan jari.

Untuk memahami fitur masing – masing pinjaman online Syariah, saya menelisik ke setiap perusahaan. Ingin mengetahui produk yang ditawarkan dan perbedaan yang dibawa P2P Syariah dibandingkan P2P konvensional.

Secara umum, kesimpulan saya, pinjaman Syariah online menjanjikan sebagai alternatif produk investasi. Tidak hanya alasannya sesuai aliran Agama Islam, tetapi juga memperlihatkan laba lebih tinggi dengan sistem bagi hasil.

Mari lihat masing – masing perusahaan pinjaman dana Syariah online P2P.

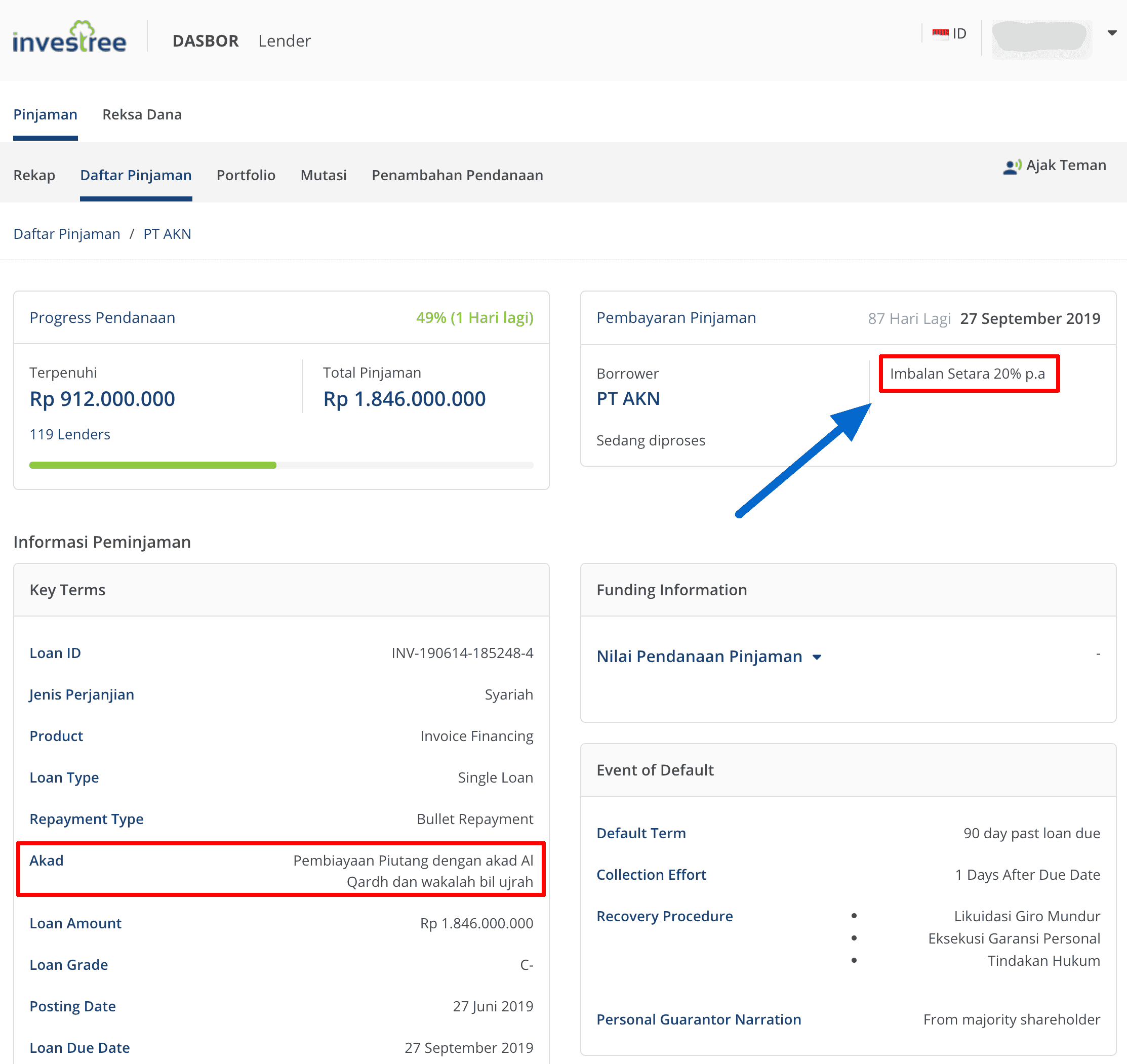

#1 Investree

Investree ialah perusahaan penggagas P2P di Indonesia. Saya melaksanakan beberapa kali investasi lewat Investree.

Setelah berkembang lewat pinjaman konvensional, Investree memperlihatkan P2P berbasis Syariah. Investree memperlihatkan baik dari sisi pendanaan maupun dari sisi pembiayaan secara Syariah.

Pembiayaan Syariah Investree

Pinjaman Syariah yang ditawarkan Investree ialah pembiayaan modal kerja atas tagihan berjalan. Boleh dikatakan produk Syariah Investree ialah pinjaman produktif untuk perjuangan dan bukan untuk konsumtif.

Fitur pembiayaan Syariah Investree adalah:

- Investree memfasilitasi pembiayaan Syariah maksimal 80% dari nilai invoice atau maksimal Rp 2.000.000.000 untuk setiap invoice.

- Jangka waktu Pembiayaan Syariah diubahsuaikan dengan jatuh tempo invoice atau maksimum 6 bulan disertai dengan pertimbangan dan analisis dari Investree.

Untuk menjaga prinsip pembiayaan Syariah, tidak semua invoice sanggup diterima di Investree. Invoice yang berasal dari industri rokok, minuman keras, obat terlarang, babi, perjodian, prostitusi, hotel yang belum syariah, dan kegiatan yang mengandung spekulasi bukan merupakan sasaran dari Investree Syariah.

Jenis invoice yang menjadi prioritas Investree ialah yang ditujukan kepada Payor berupa perusahaan besar, contohnya perusahaan multinasional, institusi yang terdaftar di bursa saham, atau instansi pemerintahan. Nantinya, setiap invoice yang diajukan akan dianalisis, diseleksi, dan disetujui menurut sistem credit-scoring modern.

Cara pengajuan pembiayaan Syariah ialah (1) Daftar online di situs Investree; (2) Isi rincian data pribadi — termasuk invoice dan dokumen legalitas perusahaan; (3) Aplikasi pembiayaan akan dianalisis dan diseleksi melalui sistem credit-scoring; (4) Setelah aplikasi tersebut disetujui, pembiayaan akan ditampilkan di marketplace Investree.

Perlu diketahui bahwa Investree ialah platform P2P yang mempertemukan orang butuh pinjaman dengan orang punya dana. Saat pembiayaan sudah dianggap layak oleh Investree, pembiayaan akan ditawarkan lewat marketplace ke Lender atau Investor yang tergabung di platform P2P

Biaya yang dikenakan ialah biaya wakalah, biaya marketplace, dan biaya notaris untuk pengikatan jaminan—termasuk denda jikalau nantinya terjadi keterlambatan. Semua biaya diinformasikan kepada Borrower sehingga tidak ada yang disembunyikan.

Terkait jaminan, selain memakai invoice sebagai jaminan, Investree akan meminta peminjam untuk mengatakan giro mundur dan jaminan pribadi (personal guarantee) sebagai jaminan tambahan.

Pendanaan Syariah Investree

Investree membutuhkan pendana atau Lender, yang akan menyalurkan dana ke peminjam.

Syarat menjadi pendana Syariah di Investree ialah Warga Negara Indonesia (WNI) atau Warga Negara Asing (WNA) berusia minimal 17 tahun. Bagi WNI, keabsahan identitas diri akan dibuktikan melalui dokumen KTP dan NPWP. Sedangkan bagi WNA melalui paspor dan rekening bank di Indonesia.

Ketentuan jumlah pendanaan adalah:

- Pendanaan minimal di Investree Syariah Rp 5.000.000 dengan kelipatan Rp 1.000.000 untuk Invoice Financing Syariah.

- Pendanaan maksimal ialah Rp 100.000.000 pada setiap pembiayaan yang didanai di Investree Syariah.

Pada simpulan periode mendanai, Lender akan mendapatkan repayment berupa jumlah dana yang Anda salurkan dalam bentuk Pembiayaan Syariah kepada Borrower. Selain pengembalian dana, Anda akan mendapatkan laba berupa imbal hasil atau ujrah berdasarkan Akad Wakalah Bil Ujrah.

Pendapatan yang diperoleh Lender dari Borrower berbadan Perusahaan Terbatas (PT) akan dikenakan Pajak Penghasilan (PPh) Pasal 23. PPh Pasal 23 ialah pajak yang dipotong oleh pemungut pajak dari Wajib Pajak atas penghasilan yang diperoleh dari modal (dividen, bunga, royalti, dll.) penyerahan jasa, atau penyelenggaraan kegiatan selain yang dipotong dalam PPh Pasal 21.

Untuk meminimalisasi risiko wanprestasi, Investree—seperti yang telah dijelaskan sebelumnya—akan melaksanakan analisis, seleksi, dan persetujuan menurut sistem credit-scoring yang modern terhadap setiap pembiayaan yang diajukan.

Setelah dana Lender dicairkan kepada Borrower, Investree juga akan melaksanakan pengawasan untuk memastikan bahwa tidak ada penyalahgunaan terhadap dana yang diberikan, repayment pun sanggup dilaksanakan sempurna waktu. Jika Borrower mengalami kegagalan pembayaran, Investree akan segera mengambil tindakan untuk melindungi kepentingan Lender melalui pencairan jaminan.

#2 Ammana

Ammana ialah pinjaman Syariah online P2P milik PT Ammana Fintek Syariah, yang menghubungkan pendana/lender dengan peminjam/borrower. Fokus peminjam ialah UMKM yang membutuhkan modal perjuangan melalui jadwal pendanaan bersama.

Berbeda dengan P2P lain, Ammana menerapkan sistem non direct funding yaitu pelaku UMKM wajib menjadi bagian/anggota dari kawan keuangan syariah mikro yang terdaftar di Ammana yang berfungsi sebagai forum kurasi kelayakan perjuangan UMKM yang akan didanai bersama para lender/pendana melalui denah crowdfunding/pendanaan.

Dengan kata lain, kawan ini yang menyeleksi calon peminjam sebelum

Dalam melaksanakan kemitraan, Ammana menerapkan Pembagian Keuntungan dari hasil pendanaan produktif dengan Sistem Murni Bagi Hasil antara pendana/lender dengan kawan forum keuangan mikro syariah kawan Ammana (BMT/KSPPS/BPRS/Lembaga Ventura Syariah/Lembaga Keuangan Syariah lainnya).

Dasar penentuan bagi hasil dilandaskan pada perbandingan antara proyeksi/estimasi dengan realisasi dari hasil pendapatan perjuangan yang diperoleh dari mitra-mitra nasabah/UMKM yang menerima pendanaan dari Mitra Lender/Mitra BMT/KSPPS.

Saat ini, Ammana sudah kerjasama PKS dengan 60 kawan keuangan mikro Syariah. Penyaluran Ammana dilakukan melalui kawan ini ke para peminjam. Di setiap pendanaan, Ammana mencantumkan siapa kawan yang digandeng dalam menyeleksi calon peminjam.

Yang belum terang alasannya tidak dicantumkan dalam website ialah jikalau nasabah menunggak apakah kawan ikut menanggung kerugian. Hal ini yang belum jelas.

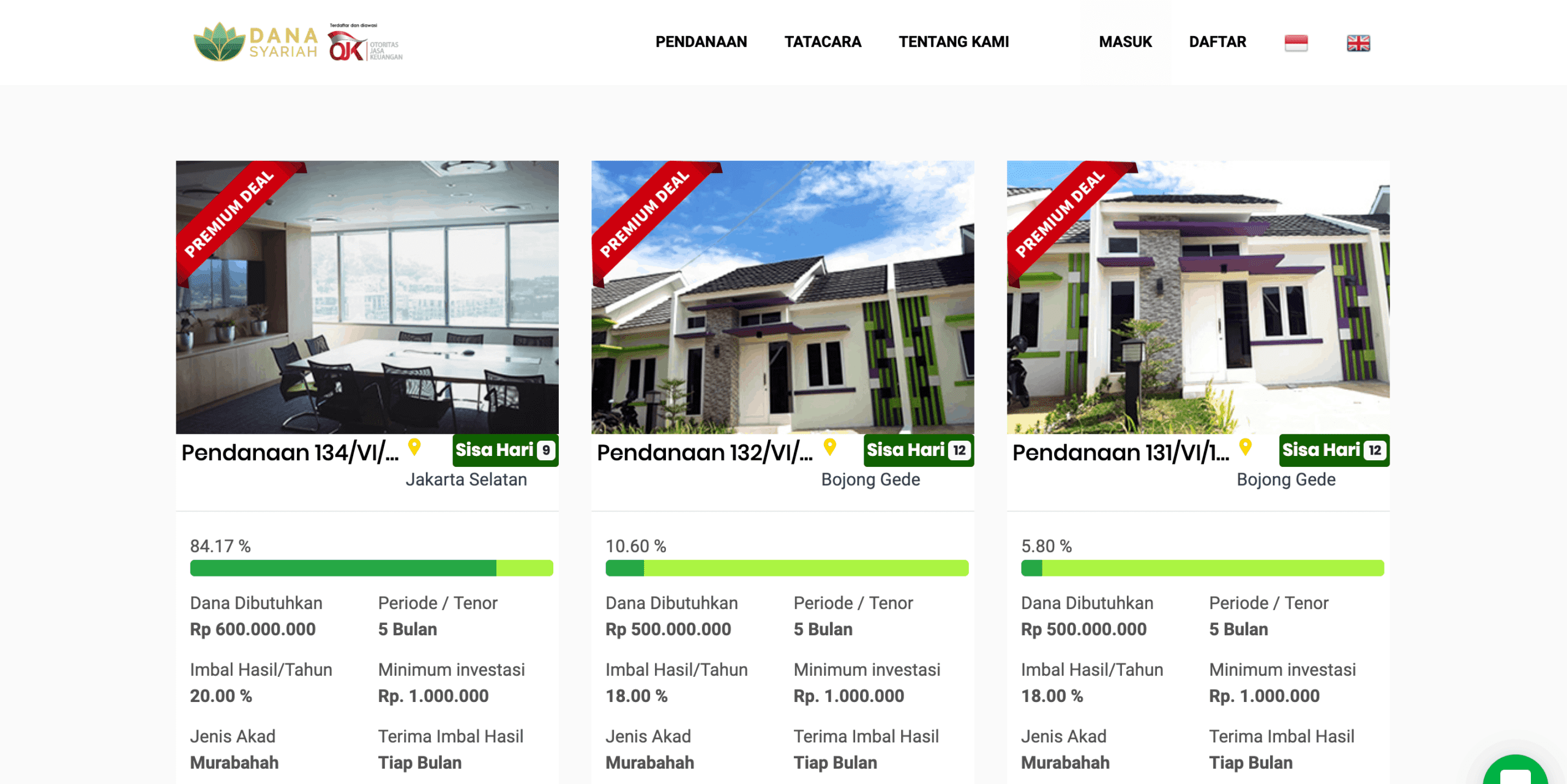

#3 Danasyariah

Danasyariah ialah P2P yang memperlihatkan pinjaman Syariah online dengan menyediakan Layanan Pendanaan Syariah dan Pembiayaan Syariah bagi Pemilik Usaha dan Perorangan, dengan tujuan mendapatkan manfaat dan Bagi Hasil yang Halal serta terhindar dari unsur Maisir, Gharar dan Riba.

Danasyariah mewakili pemilik dana dalam melaksanakan kajian dan penyaringan yang komprehensif dan hati-hati terhadap proyek bisnis maupun perorangan yang akan diberikan Pembiayaan.

Bukan hanya evaluasi dari aspek Syariahnya saja, tapi juga dari aspek perhitungan terhadap kelayakan bisnis yang sanggup besar lengan berkuasa pada besaran manfaat dan bagi hasil yang akan diterima Pemberi Dana serta keuntungannya bagi Penerima Pembiayaan.

Produk yang ditawarkan di platform P2P Syariah ini ialah Pendanaan Syariah dan Pembiayaan Syariah.

Pendanaan Syariah

Daftar menjadi member dari Dana Syariah melalui portal Dana Syariah dan bersedia tunduk dan menyetujui terhadap syarat dan ketentuan keanggotaan.

Kemudian, menentukan usaha-usaha yang sedang dilakukan penggalangan dana oleh Dana Syariah dan menempatkan dana pada perjuangan yang sesuai dengan preferensi Pemilik Dana.

Pemberi Dana akan mendapatkan bagi hasil pada setiap tanggal yang sudah ditentukan. Pemberi Dana juga akan mendapatkan pengembalian pinjaman pokok sesuai jadwal pengembalian pinjaman pokok yang disetujui dan proyek selesai dan hutang piutang selesai.

Pembiayaan Syariah

Daftar menjadi member dari Dana Syariah dengan cara kontak Dana Syariah(danasyariah.id). Lalu, bersedia tunduk dan menyetujui terhadap syarat dan ketentuan keanggotaan.

Mengajukan proposal untuk dicarikan pembiayaannya pada portal Dana Syariah; Pembayaran Bagi hasil (sementara dan final) dan Pengembalian pembiayaan pokok sesuai jadwal yang disetujui. Proyek selesai dan hutang piutang selesai; Pemberi Dana juga akan mendapatkan pengembalian pinjaman pokok sesuai jadwal pengembalian pinjaman pokok yang disetujui.

Pendanaan Modal Usaha Properti

Berdasarkan proyek yang tercantum di website, pendanaan di Danasyariah ditujukan untuk pengumpulan modal perjuangan proyek properti.

Ada beberapa jenis proyek properti yang didanai Danasyariah, yaitu:

- Pembelian Lahan. Kerjasama dan pendanaan pengadaan lahan untuk dijadikan proyek properti;

- Pendanaan Prasarana. Jika pengembang telah mempunyai sendiri lahan yang akan di kembangkan dan memenuhi syarat untuk dijadikan perjuangan properti, maka Dana Syariah sanggup berhubungan untuk mencarikan Pendana yang akan mendanai kebutuhan dana pembangunan sarana prasarananya termasuk rumah contoh;

- Pembiayaan Unit Terjual. Kerjasama dan pendanaan pengadaan lahan untuk dijadikan proyek properti;

- Pendanaan Jual Beli Rumah. Bagi Pemasar properti yang mendapatkan kesempatan untuk membeli unit rumah untuk dijual kembali , maka Dana Syariah sanggup berhubungan untuk mencarikan Pendana untuk mendanai rumah yang akan dibeli dan nantinya dibayar kembali sehabis unit berhasil dijual.

- Sewa dan Jual. Pendanaan pada penyewaan dan penjualan properti

Berikut ini ialah pola pendanaan properti di Dana Syariah:

Dalam pembiayaan Syariah, pemilik perjuangan wajib menciptakan proposal untuk dicarikan pembiayaannya pada portal Dana Syariah. Pemilik Usaha mengajukan proposal penggalangan dana kepada Dana Syariah sesuai dengan Template.

Tim DanaSyariah melaksanakan survey lokasi (lokasi proyek, kantor dan atau daerah usaha). Jika dianggap layak, Pemilik Proyek dan pihak Dana Syariah mengikatkan diri pada perjanjian awal.

Karena merupakan platform P2P, penggalangan Dana dilakukan selama 30 hari melalui platform aplikasi Dana Syariah. Setelah dana terkumpul, penandatanganan kesepakatan Syariah antara Pemilik Proyek dengan pihak Dana Syariah.

PT. DANA SYARIAH INDONESIA: https://www.danasyariah.id/ ; Gedung Setiabudi Atrium lantai 7 Suite 701A JL. H.R. Rasuna Said Kav. 62 JAKARTA SELATAN – 12920; Call center: +62 (21) 521 0306; +62 (21) 521 0142 +62 813 60814877; Email: cso@danasyariah.id

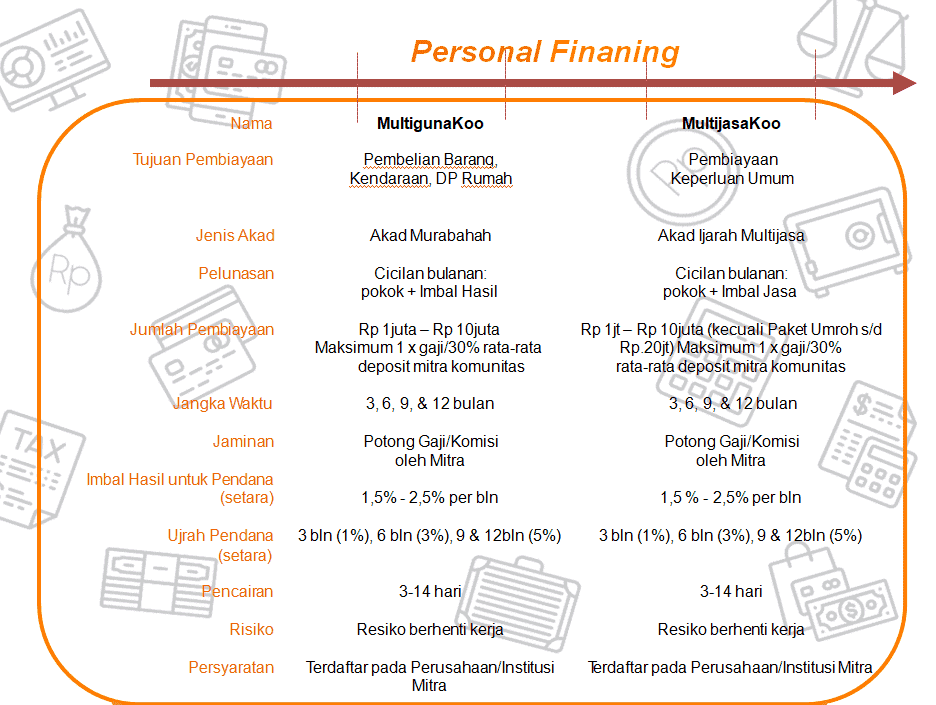

#4 Danakoo

Danakoo ialah pinjaman online Syariah P2P yang terdaftar di OJK. Tetapi, menurut info di website, Danakoo memperlihatkan produk pembiayaan dengan sistem syariah dan non-syariah.

Produk pinjaman Syariah di Danakoo ada dua jenis, yaitu pinjaman multiguna Syariah dan multijasa Syariah, dengan fitur masing – masing produk sebagai berikut:

Pinjaman Multijasa

Pinjaman multijasa ditujukan untuk pembiayaan keperluan umum dengan kesepakatan Akad Wakalah bil Ujrah. Jumlah plafond pembiayaan ialah Rp 1 juta sd Rp 10 juta dan tenor 3, 6, 9 dan 12 bulan. Multijasa sepertinya ialah pinjaman dana tunai alasannya sanggup digunakan untuk tujuan umum. Imbal hasil yang harus dibayar peminjam ialah 1% sd 5% tergantung pada tenor pinjaman.

Pinjaman Multiguna

Pinjaman multiguna ditujukan untuk pembiayaan pembeliaan barang, kendaraan atau DP Rumah dengan Akad Murabahah. Jumlah plafond pembiayaan ialah Rp 1 juta sd Rp 10 juta dan tenor 3, 6, 9 dan 12 bulan. Imbal hasil yang harus dibayar peminjam ialah 1% sd 5% tergantung pada tenor pinjaman.

Berikut fitur pinjaman Multijasa dan Multiguna di Danakoo Syariah:

Kriteria yang tidak kalah penting ialah Danakoo tetapkan bahwa calon peminjam harus karyawan yang bekerja pada suatu perusahaan atau anggota komunitas yang menjadi kawan Danakoo. Tampaknya, peminjam umum, yang bukan karyawan atau anggota komunita yang bukan mitra, tidak sanggup mengajukan pinjaman di Danakoo.

Ketentuan pinjaman ke karyawan adalah:

- Menjadi karyawan minimal 6 (enam) bulan;

- Tenor pembiayaan kepada karyawan ialah maksimal 12 (dua belas) bulan;

- Dana yang tersedia untuk digunakan oleh karyawan ialah 1 (satu) kali honor hingga dengan Rp.10.000.000 (sepuluh juta rupiah) per permohonan; Setiap pembayaran cicilan akan di dilakukan dengan cara pemotongan honor (direct debit).

Ketentuan Pinjaman ke Mitra Anggota Komunitas ialah :

- Keanggotaan Mitra Anggota Komunitas minimal 6 (Enam) bulan dan aktif bertransaksi

- Tenor pembiayaan kepada Mitra Anggota Komunitas ialah maksimal 12 (dua belas) bulan

- Dana yang tersedia untuk digunakan Mitra Anggota Komunitas termasuk imbal hasil/ margin ialah hingga dengan 30% (Tiga puluh persen) dari total deposit dan Bonus rata-rata selama 6 (enam) bulan

- Dana yang ada di dalam Deposit akan ditahan sesuai dengan jumlah kewajiban pembiayaan dari Mitra Anggota Komunitas (Outstanding)

- Setiap pembayaran cicilan akan diambil dari Deposit harus mendapatkan persetujuan dari Mitra Anggota Komunitas dengan cara melaksanakan mekanisme pembayaran yang tersedia website Danakoo Syariah

PT Danakoo Mitra Artha: https://danakoo.id/ Alamat kantor: Plaza Bisnis Kemang Lt. 1 Jl. Kemang Raya No.2 Jakarta, 12730. Email info@danakoo.id; Call Center: Tidak Tersedia

#5 alamisharia

Alamisharia ialah perusahaan P2P terdaftar OJK yang berbasis Syariah, yang mempertemukan UKM dengan pemberi pembiayaan. Jenis pembiayaan ialah invoice financing mulai dari Rp 50 juta hingga dengan Rp 2 Miliar.

Pinjaman Syariah Alami

Pembiayaan di Alami ialah invoice financing atau anjak piutang. Calon peserta pendanaan (beneficiary) mempunyai bukti tagihan (invoice) sanggup mengajukan pendanaan.

Kriteria peminjam ialah (1) Perusahaan berbentuk PT, CV, atau Yayasan yang menjalankan acara operasional tidak bertentangan dengan syariat Islam; (2) Telah berdiri minimal 1 tahun dan berlokasi di Jabodetabek; (3) Perusahaan bersedia melampirkan rekening koran dan laporan keuangan minimal 6 bulan terakhir; (4) Memiliki giro mundur dan jaminan personal untuk dijaminkan.

Fitur Pinjaman Invoice Financing adalah:

- Minimal pembiayaan yang sanggup disalurkan ialah Rp 50.000.000 dan maksimal ialah Rp 2.000.000.000.

- Nilai pembiayaan yang disalurkan didasarkan pada nilai invoice yang dimiliki calon peserta pembiayaan. ALAMI akan mendanai maksimal 80% dari nilai invoice yang dimiliki.

- Tenor pembiayaan Invoice Financing ialah 1 bulan hingga maksimal 6 bulan.

Calon peserta pembiayaan mempunyai bukti tagihan atas suatu pekerjaan yang telah selesai dilakukan. Memiliki dokumen-dokumen yang memperlihatkan bahwa pekerjaan telah selesai mirip Berita Acara Serah Terima (BAST). Sehingga status dengan pemberi kerja (bouwheer) ialah piutang yang akan segera dilakukan pembayaran pada tempo waktu yang telah ditentukan.

Berdasarkan bukti tagihan invoice, ALAMI akan memperlihatkan kepada calon Pendana (funder) untuk mengatakan pembiayaan dengan kesepakatan wakalah bil ujrah disertai dengan dana talangan dengan kesepakatan qardh.

Penerima pendanaan akan melimpahkan kuasa kepada peserta pendanaan sebagai wakil untuk mengelola bukti tagihan. Pendana kemudian akan mengatakan kuasa kepada ALAMI sebagai wakil untuk mengelola bukti tagihan dari peserta pembiayaan.

Atas jasa pengelolaan bukti tagihan tersebut, peserta pembiayaan akan mengatakan ujrah sebagai jasa pengelolaan kepada Pendana. Dan atas jasa penggunaan platform ALAMI, peserta pembiayaan akan mengatakan ujrah kepada ALAMI.

Proses Pengajuan Pinjaman

ALAMI akan mendapatkan pengajuan pendanaan anjak piutang dari UKM pada platform. Kemudian ALAMI akan melaksanakan credit scoring terhadap UKM yang mengajukan.

Credit Scoring didasarkan pada analisa kualitatif dan kuantitatif. Analisa kuantitatif didasarkan pada laporan keuangan dan rekening koran. Analisa kualitatif didasarkan pada riwayat historis dan juga analisa kunjungan ke daerah usaha.

Setelah mendapatkan hasil skoring, ALAMI akan mengatakan penawaran perjanjian pembiayaan. Setelah peminjam setuju, maka permohonan pembiayaan akan segera masuk ke dalam listing dalam jangka waktu paling lambat 14 hari kerja.

Setelah dana terkumpul maka akan segera disalurkan kepada UKM bersangkutan dan pelunasan akan dilaksanakan sesuai dengan jatuh tempo yang dijanjikan.

Dalam marketplace P2P Alami, jangka waktu listing pembiayaan maksimal ialah 14 hari kerja. Apabila dana yang terkumpul sudah lebih dari 55% maka pembiayaan sanggup diteruskan kepada UKM.

Namun apabila kurang dari 55% terkumpul maka UKM mempunyai pilihan untuk membatalkan pengajuan pembiayaan, tetap mengambil pembiayaan yang terkumpul, atau memperpanjang jangka waktu listing.

Apabila sebelum 14 hari kerja dana sudah terkumpul maka dana akan segera disalurkan maksimal 2 hari kerja dari dana terkumpul. Apabila dana sudah terkumpul atau sebelum 14 hari kerja listing UKM membatalkan secara sepihak maka Anda wajib membayar atas jasa yang telah dilakukan oleh ALAMI.

Pendanaan Syariah Alami

Persyaratan menjadi pendana ialah Perorangan atau tubuh usaha. Warga Negara Indonesia (WNI) maupun Warga Negara Asing (WNA) berusia minimal 17 tahun dan melampirkan identitas diri berupa Kartu Tanda Penduduk (KTP) disertai NPWP untuk WNI. Bagi WNA melampirkan paspor disertai rekening bank di Indonesia.

Minimal pendanaan untuk satu UKM yang sanggup disalurkan ialah sebesar Rp 1.000.000 dan maksimal ialah sebesar Rp 200.000.000 atau 10% dari setiap pembiayaan.

Proses menjadi pendana atau investor di Alami adalah:

- Calon pendana sanggup melaksanakan registrasi (sign up) pada link berikut dev.alamisharia.co.id/lender. Setelah mendapatkan verifikasi email Anda diminta untuk melengkapi profil pada platform ALAMI.

- Setelah berhasil dilengkapi Anda akan dikirimkan dokumen perjanjian (Wa’ad) untuk dilakukan tanda tangan elektronik (eSign). Tim ALAMI akan melaksanakan verifikasi data,dan Setelah berhasil diverifikasi Anda sanggup melihat perusahaan yang sedang listing dan memulai pembiayaan pada perusahaan yang dipilih.

Imbal hasil atau ujrah dari pendanaan akan diberikan sesuai dengan jatuh tempo perjanjian pembiayaan. Pada ketika jatuh tempo pembayaran, Anda akan mendapatkan pembayaran pelunasan (repayment) pada virtual account yang sanggup dilihat pada dashboard platform ALAMI Anda.

PT Alami Fintek Sharia: https://p2p.alamisharia.co.id/ ; Kantor: Plaza Kuningan Menara Selatan Lv 10 Jalan Haji R. Rasuna Said, RT.2/RW.5, Karet Kuningan, Setia Budi, Kota Jakarta Selatan Daerah Khusus Ibukota Jakarta 12920; Call Center: (021) – 31116191; Email: info@alamisharia.co.id

#6 Syarfi

Syarfi ialah perusahaan P2P terdaftar OJK, yang mencoba menghubungkan antara pemilik dana dari banyak sekali negara dan masyarakat Indonesia yang membutuhkan dana untuk pembiayaan yang baik, pembiayaan layanan dan pembiayaan perjuangan di Indonesia, baik untuk satu individu atau perusahaan bisnis.

Pembiayaan Syariah Syarfi

Syarfi memperlihatkan dua produk pinjaman, yaitu Pembiayaan Usaha dan Pembiayaan Sosial

- Pembiayaan Usaha ialah jasa layanan Syarfi yang diberikan untuk calon Pengguna Dana yang membutuhkan dukungan pendanaan untuk menjalankan suatu atau beberapa bisnis secara kesepakatan Syariah dengan mekanisme pengembalian dana dan bagi hasil laba secara cicilan bulanan. Contohnya untuk invoice financing, PO financing, pembiayaan modal kerja UMKM, dsb. Pembiayaan Usaha memakai Perjanjian/Akad Musyarakah yaitu penanaman dana dari pemilik dana/modal untuk mencampurkan dana/modal mereka pada suatu perjuangan tertentu, dengan pembagian laba menurut nisbah yang telah disepakati sebelumnya, sedangkan kerugian ditanggung semua pemilik dana/ modal menurut kepingan dana/ modal masing-masing, sesuai dengan Fatwa DSN-MUI No. 08/DSN-MUI/IV/2000

- Pembiayaan Sosial ialah jasa layanan Syarfi yang diberikan untuk calon Pengguna Dana yang membutuhkan dukungan pendanaan untuk menjalankan suatu bisnis atau melaksanakan Pelunasan Hutang Akibat Riba (Pergi Riba) secara kesepakatan Syariah dengan mekanisme pengembalian dana secara cicilan bulanan. Contohnya untuk permodalan startup, pelunasan dan penutupan Credit Card, dsb. Pembiayaan Sosial memakai Perjanjian/Akad Qardh, yaitu pinjam meminjam dana tanpa imbalan dengan kewajiban pihak peminjam mengembalikan pokok pinjaman secara sekaligus atau cicilan dalam jangka waktu tertentu, sesuai dengan Fatwa DSN-MUI No. 19/DSN-MUI/IV/2001

Proses pengajuan pinjaman di Syarfi ialah (1) Registrasi Daftar, verifikasi identitas Anda, unggah semua data, isu dan dokumen yang diharapkan untuk pengajuan pembiayaan Anda; (2) Pra-Persetujuan, yang menginformasikan disetujui atau tidaknya aplikasi Anda; (3) Proses Pendanaan. Semua Pemilik Dana sanggup mulai melaksanakan pendanaan secara crowdfunding untuk memenuhi pembiayaan Anda; (4) Pembiayaan Dicairkan. Dana pembiayaan akan dicairkan dengan metodologi khusus sesuai jenis pembiayaan yang Anda ajukan.

Pendanaan Syariah Syarfi

Syarat menjadi pendana ialah Anda harus berusia minimal 18 tahun. Warga Negara Indonesia (WNI) dan Warga Negara Asing (WNA) diperbolehkan untuk menjadi Pemilik Dana, terlepas dari lokasi daerah tinggal Anda.

Pendanaan sanggup di mulai dengan melalukan investasi sebesar Rp. 1.000.000,- (satu juta rupiah). Untuk melihat pilihan calon Pengguna Dana yang sedang dalam proses pengumpulan dana (crowdfunding), silahkan login ke account Syarfi Anda dan klik sajian “Peluang Investasi”.

Semua pembiayaan akan dipublikasi dan melalui masa pengumpulan dana (crowdfunding) selama maksimal 14 hari.

Untuk setiap pembiayaan, Syarfi akan mengatakan notifikasi melalui email kepada Pemilik Dana mengenai isu pembiayaan baru. Jika selama masa pengumpulan dana, sasaran dana belum terpenuhi seluruhnya, maka Syarfi akan mengatakan pilihan kepada Pengguna Dana untuk sanggup memperpanjang durasi masa pengumpulan dana.

Namun jikalau sehabis melalui penambahan durasi, sasaran dana yang masih belum juga terpenuhi, maka Syarfi akan melaksanakan analisis lebih lanjut untuk menentukan apakah dana yang telah terkumpul akan disalurkan atau dibatalkan.

Proses menjadi pendana ialah (1) Registrasi dan verifikasi identitas Anda; (2) Transfer Pendanaan ke virtual account Anda dan mulailah melaksanakan PendanaanPilih pendanaan yang sempurna sesuai preferensi Anda dan tentukan jumlah dana yang ingin diberikan; (3) Dana Pemilik Dana akan dikembalikan dengan metodologi khusus sesuai dengan nilai pendanaan yang telah Anda lakukan.

PT Syarfi Teknologi Finansial Sinpasa Commercial Block C No.7, Summarecon Bekasi Jalan Bulevar Selatan No.5, Marga Mulya, Bekasi Utara, Kota Bekasi, West Java 17143 – Indonesia http://www.syarfi.id/ Whatsapp: +62-817-108-088 Call Center: +62-21-2957-2289 Email : salam@syarfi.id

#7 Duha Syariah

Duha Syariah ialah platform P2P terdaftar OJK yang mempertemukan Pemberi Pembiayaan dengan Penerima Pembiayaan untuk membeli barang atau jasa menurut prinsip Syariah (Bebas riba).

Duha memakai aplikasi pinjaman online yang sanggup diunduh di Google Playstore. Setiap pengajuan pinjaman harus melalui aplikasi pinjaman online ini.

Pembiayaan Syariah Duha

Duha Syariah memperlihatkan dua jenis produk pinjaman, yaitu Konsumtif (Barang/Jasa) dan Perjalanan Religi. Masing – masing produk mempunyai fitur dan persyaratan kredit yang berbeda.

- Pembiayaan Konsumtif (Barang/Jasa). Produk halal yang dijual di e-commerce atau marketplace yang bekerja sama dengan Duha Syariah. Maksimal pembiayaan Rp 20,000,000 dengan tenor 3, 6, 9 dan 12 bulan. Margin pembiayaan Konsumtif (Pembelian barang/jasa) ialah Flat 2.0% per bulan

- Pembiayaan Perjalanan Religi. Perjalanan Umroh dan Wisata Halal yang dijual di e-commerce atau marketplace yang bekerja sama dengan Duha Syariah. Maksimal pembiayaan Rp 30,000,000 dengan tenor 12, 24, dan 36 bulan. Ujroh untuk pembiayaan Perjalanan Umroh & Wisata Halal = Flat 1.5% per bulan

Catatan: semua transaksi pembelian harus dilakukan di e-commerce/ market place yang bekerja sama dengan Duha Syariah, yaitu www.duniahalal.com.

Persyaratan pengajuan pinjaman adalah:

- Bekerja pada perusahaan/institusi yang bekerja sama dengan Duha Syariah melalui denah potong gaji. Silahkan hubungi Customer Service kami melalui email di cs@duhasyariah.com atau telepon ke 021-29333456 untuk isu lebih lanjut.

- Download apps Duha Syariah dan login dengan nomor handphone.

- Lengkapi isu pribadi dan Bersedia mengatakan mutasi Rekening Tabungan (Rekening Koran) 1 bulan terakhir

- WNI Umur minimal 21 tahun atau kurang 21 tahun tetapi sudah menikah

- Berdomisili di Jabodetabek, Bandung, Lampung, Palembang, dan Nusa Tenggara Barat.

- Memiliki penghasilan tetap (bersih) minimal Rp 3 juta per bulan

Apa kesepakatan di Duha Syariah?

- Akad Wakalah Bil Ujroh ialah kolaborasi pemberian kuasa untuk menyalurkan pribadi dana dari Pemberi Pembiayaan (Pemilik dana) kepada Penerima Pembiayaan melalui platform Duha Syariah.

- Waad ialah pemberian janji pembiayaan dari Duha Syariah kepada Penerima Pembiayaan berupa plafond pembiayaan sehabis pengajuan pembiayaan disetujui.

- Murabahah ialah jual beli atas suatu barang dengan tingkat margin yang telah disetujui sebelum nya antara penjual dan pembeli.

- Ijarah ialah kesepakatan pemindahan hak guna atau manfaat atas suatu jasa dengan membayarkan sewa atau jasa pemakaian.

Pendanaan Syariah Duha

Untuk mendanai pinjaman, Duha Syariah membuka kesempatan bagi investor menanamkan dana sesuai ketentuan prinsip Syariah lewat platform P2P.

Pembiayaan Duha Syariah hanya ditujukan untuk hal-hal yang halal. Tidak sanggup membiayai pembelian barang mirip minuman keras/beralkohol, masakan tidak halal.

Duha Syariah tidak mengatakan pinjaman dalam bentuk uang tunai. Kami fokus pada pembiayaan untuk konsumtif (pembelian barang/jasa), perjalanan Umroh, dan wisata halal.

Sayangnya, di website Duha Syariah tidak memperlihatkan marketplace pembiayaan yang ditawarkan ke investor.

PT Duha Madani Syariah https://duhasyariah.com/ Gedung Office 8 Lt.31 SCBD Lot 28 Jl. Jend.Sudirman Kav.52-53 Jakarta Selatan 12190; Call Center: 021-29333456; Email: cs@duhasyariah.com

Pinjaman Syariah Online

Meskipun gres berjumlah 7 perusahaan, namun pinjaman online Syariah membawa warna tersendiri dalam dunia platform P2P di Indonesia.

Pertama, tidak semua bidang sanggup didanai oleh pinjaman Syariah. Hanya bidang yang sesuai prinsip Syariah sanggup dibiayai.

Pinjaman Syariah, sejauh ini, tidak mengatakan dana tunai. Fokus pembiayaan untuk pembelian barang atau perjuangan produktif.

Kedua, imbal hasil yang diterapkan masih cukup erat dibandingkan pinjaman online konvensional. Meskipun belum pernah mengajukan, saya lihat imbal hasil yang dibebankan ke peminjam uang dari 5%, cukup rendah dibandingkan pinjaman online konvensional.

Imbal hasil Syariah yang bersaing akan menarik masyarakat untuk mengajukan pembiayaan ke pinjaman Syariah. Memberikan alternatif pembiayaan buat masyarakat.

Ketiga, kehati – hatian dalam mengelola resiko sepertinya diperhatikan sekali dalam pinjaman online Syariah alasannya peminjam biasanya diwajibkan sudah bekerja atau menjadi kawan forum yang sudah kerjasama dengan pinjaman Syariah, yang track record-nya sduah diketahui.

Kerjasama dengan mitra, contohnya perusahaan atau forum mikro, menjadi salah satu cara yang dilakukan P2P pinjaman Syariah, yang tidak hanya anggun untuk mengelola resiko, tetapi juga membantu ekonomi masyarakat.

Keempat, investor yang ingin menanamkan dana di investasi sesuai prinsip Syariah, kini punya alternatif instrumen diluar instrumen yang sudah ada di pasar modal dan perbankan.

Karena berbasis P2P, imbal hasil yang diberikan ke investor cukup menarik alasannya basis pinjaman Syariah ialah bagi hasil.

Kesimpulan

Kehadiran P2P online syariah terdaftar di OJK menarik. Tidak hanya alasannya dijalankan sesuai prinsip Syariah, tetapi juga instrumen yang ditawarkan menarik secara laba dan fitur produk.

Mudah-mudahan, P2P pinjaman Syariah online tidak berhenti di 7 perusahaan ini saja, tetapi terus tumbuh dan berkembang. Menawarkan produk investasi yang inovatif, menarik dan sesuai prinsip Syariah.

Sumber https://duwitmu.com